- 保険会社(保険金の請求)

- 銀行・郵便局

(預貯金の名義変更) - 証券会社

(有価証券の名義変更) - 市区町村役場

(戸籍謄本の取得) - 法務局

(不動産の名義変更) - 社会保険事務所(年金手続き)

- 税務署(相続税の申告)

相続のことを考えたとき、誰に相談したらよいか迷ったことはありませんか?

また、相続に詳しい人に相談しておけばよかったと後悔した経験はありませんか?

相続の問題は様々な利害が絡むだけに、複数の専門家が連携を取って解決しなければいけないこともあります。

「相続・贈与相談センター」では税理士、弁護士、司法書士、不動産鑑定士等、各種専門家がネットワークを組んで、お客様の相続に関わる問題を解決しています。

父は、祖父からほとんどすべての財産を相続しました。その際、5,000万円もの相続税を支払っています。

原因は財産のひとつにある幹線道路沿いにある土地が、相続税額をつり上げていました。

相続のたびに多額の税金を納めるのは負担が大きすぎます。

相続税を減らすための方法はあるのでしょうか?

養子縁組などで相続人を増やして基礎控除額を上げ、相続税額を下げる方法があります。

また路線価が高い土地部分を分筆し、近隣に利用してもらう方法で相続税額の大幅な減額も可能です。

土地の状況によって想定されるケースが変わりますが、私たち専門家が様々な状況に応じて解決策をご提案できます。

80歳を過ぎた父が亡くなった際、支払う相続税額を息子が心配していました。

理由は、不動産が多い一方、現金が少ないので相続税の支払いが困難になること。また不動産は貸地が多く、実測もされていないことがあります。

どうしたら相続税の問題をうまく切り抜けることができるでしょうか?

納税には現金の支払いの他に物納や譲渡も可能です。

費用はかかりますが、後のスムーズな対策を考慮して、貸地を実測した方がよいでしょう。

実測と同時に物納の条件に合うように地代の値上げ交渉で半分ほど売却できた例もあります。

資金を作ったり、物納のための要件をそろえるなど事前の準備があれば恐れることはありません。

父が亡くなり、遺産額3億円の不動産が遺されました。

半分を母が、残りを私たち兄弟3人で“共有”で相続し、相続税は不動産を売却して納める考えでした。

しかし相場を見てタイミングを待ち続けると、価格は下がる一方で売却できずに遺産の大半を失う状況となってしまいました。

また相続税の納付は遅れに遅れています。どうしたらよいでしょうか?

不動産を共有すると、売却等の意思決定が遅くなり、相続人全員の利益が損なわれることがあります。

相場に惑わされすぎず、確実に買い手を見つけることが重要です。

私たち専門家に相談して、早急に手を打つ必要があります。

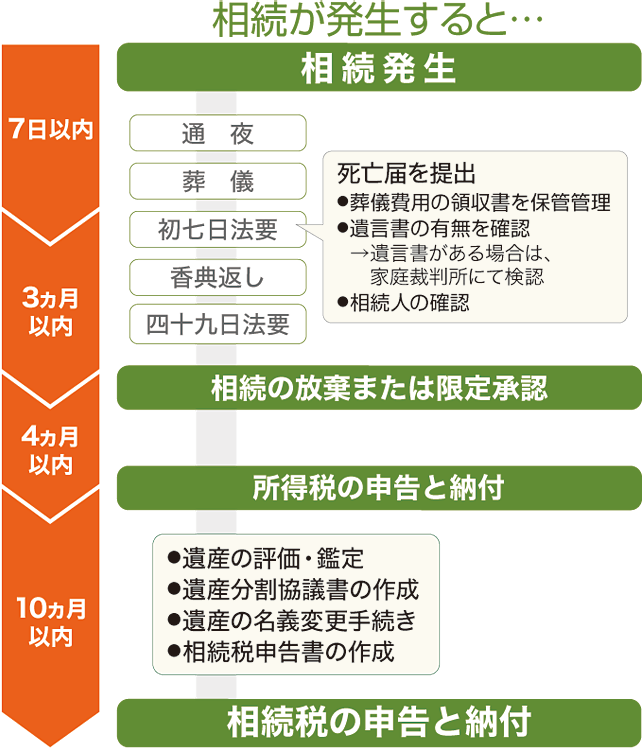

相続手続きは一生のうち何度もあることではありません。

しかし、悲しみや疲労が癒える間もなく、いくつもの相続手続きを行わなければなりません。

数年ごとに変わる法律や制度に対応しなければならず、下図のように期限が決まっているものも多くあります。

手続きが遅れてしまうと滞納税がかかったり、減税の優遇規定が受けられなかったりしますので、注意が必要です。

遺産の具体的な評価方法については、預貯金や上場株式など容易に証明書が取れるものはそれでいいのですが、不動産や非上場株式などは様々な評価方法があり複雑です。

相続人同士でこれをまとめるのは非常に困難ですから、私たち専門家に依頼することをお勧めします。複雑な案件も、ネットワークを駆使して迅速に対応いたします。

遺産の配分を具体化させ書面にしたものが遺産分割協議書です。どの遺産をどの相続人がどれだけ受け取るのか、相続人全員の合意が必要となります。

残念ながら、協議がまとまらない、あるいは相続人の中に音信不通の人物がいて全員が揃わない場合もあります。

そのときは家庭裁判所に調停を申し立てることになりますが、相続・贈与相談センターでは提携の弁護士が対応いたしますので、安心してお任せいただけます。

遺言書あるいは遺産分割協議書に基づいて、相続財産の名義変更の手続きをします。

相続財産の名義変更には、実は期限はありませんが、トラブルを避けるためにも早めに相続財産の名義を変更しましょう。

また、名義変更の種類も不動産、預貯金、株式、保険金の請求等、それぞれが異なり煩雑になりますので、ぜひ私どものネットワークをご活用ください。

相続税は、「相続開始を知った日(通常は亡くなった日)の翌日から10ヵ月以内」に、被相続人の住所の所轄税務署に申告書を提出し、納付しなければいけません。

10ヵ月というと余裕があるように見えますが、思いのほか多くの事務手続きがあり案外短いものです。段取り良く進めていかなければなりませんので、事前の対策や準備、遺産の名義変更も含めて、どうぞ私たちにお任せください。

また、相続税の申告期限から5年以内であれば減額、または還付の可能性もあります。ご遺族にとって最善の相続となるよう、お手伝いさせていただきます。