事業承継を行うことで発生する負担は、中小企業が抱える課題の一つです。

そこで、ぜひ利用してほしいのが、贈与税や相続税を無税にする新・事業承継税制です。

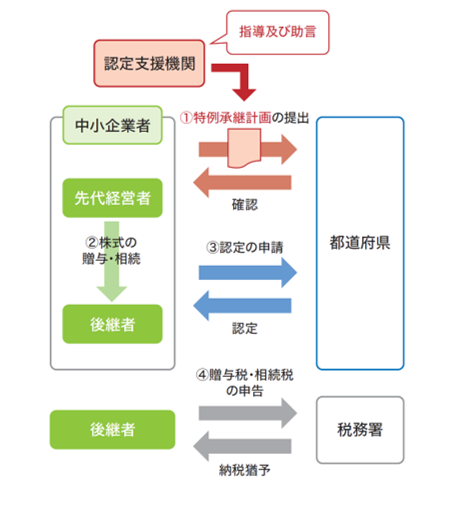

前回は、承継計画書の作成から贈与税が全額免除されるまでの流れをご紹介しました。

今回は、贈与後の贈与税の免除と、相続税の納税猶予と免除について、具体的に解説していきます。

1.贈与税の免除と相続税の納税猶予

先代経営者(1代目※)が死亡すると、免除申請書を提出することにより、後継者(2代目)が猶予されていた贈与税は全額免除されます。

2代目が贈与を受けた株式は、贈与時の価額で2代目が相続または遺贈により取得したものとみなされ、他の相続財産と合算して改めて相続税額が計算されます。

会社は、1代目の相続開始の翌日から8カ月以内に都道府県の担当部局に対して切替確認を行い、要件を満たしていると確認されると、対象株式に対応した相続税は、引き続き猶予されます。なお、旧・事業承継税制では相続税額の80%猶予制度へ切り替わることで、いったん20%部分を納付します。しかし、新税制では相続税も100%猶予となります。

2.相続税の免除

2代目から次の後継者(3代目)へ株式を承継税制により生前贈与し、次の世代へ承継できたところで2代目の後継者が猶予されていた相続税は免除となります。一方、2代目の死亡により相続が発生した場合も同様に免除されます。

3.新税制の期限

以上の流れを代々繰り返すと、株式承継に係る贈与税や相続税は無税です。

ただし、新税制は平成39年12月31日までの制度で、平成40年以降は従前税制に戻ります。

なお、平成39年12月31日までに対象株式を贈与した場合のその後の新税制の適用については、先代経営者の死亡によるみなし相続は平成40年以降何年先になっても新税制が認められます。

4. 相続の場合

相続の場合も承認計画の作成が必要です。

しかし、他の実質的な適用関係は先代経営者が亡くなり、相続が発生した時点から開始されるため、手続きは比較的シンプルです。

ただし、贈与と異なり遺産分割協議が必須となる点および、相続発生直後の不安定な状況の中、後継者単独で5年間の経営承継期間を乗り切らなければならない点は課題です。

※先代経営者を1代目、後継者を2代目、次の後継者を3代目として仮定。

メールマガジン例