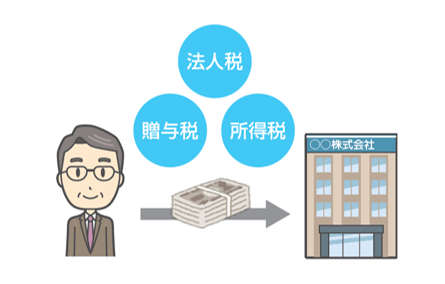

個人から法人への贈与は、財産を時価でもらったことになり、財産を贈与された法人には『受贈益』が法人税の課税対象となります。

受贈益は、資産を受け取ったことによる収益であり、時価で計算されます。

一方、財産を贈与した個人は財産を時価で渡したとして『みなし譲渡所得課税』が発生します。

こちらも時価で評価され、『(収入-経費-特別控除)×税率』にて算出されます。経費には取得費用と譲渡費用が該当します。

『みなし譲渡所得課税』は、

時価の半分(1/2)未満の金額で譲渡した場合であっても、“時価総額”で譲渡したとみなされるため、時価を確認した上で贈与する必要があります。

ただし、『みなし譲渡所得課税』は現金で贈与した際には発生しません。

また一定の要件を満たす公益法人への贈与(一般的には寄付と言われる)の場合は課税対象になりません。

個人から贈与する法人が同族会社だった場合、同族会社の株主に対して贈与税がかかる可能性があります。

たとえば、資産の贈与によって、一時的に株価が上昇するケースがあります。その際、株式の保有者(同族会社の役員など)には、「株式の上昇による収益」が贈与されたとみなされます。

その他に関しては、通常の“個人から法人への贈与”と同様です。

財産を贈与された法人には法人税、贈与した個人には所得税(みなし譲渡所得課税)がかかります。

メールマガジン例